セゾンカードには、誰でも加入が出来る一般カードと法人向けの機能に特化したビジネスカードの2種類があることをご存知でしょうか。

本記事ではたくさんの種類が発行されているセゾンカードの中から、セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの2つに焦点を当てて両者の違いを比較してご紹介していきます。

ちなみに、ビジネスカードは法人・個人事業主だけでなく、会社員の方でも発行が可能となってますので、どういうケースの時にどちらのカードを選べば良いのかご参考になれば幸いです。

この記事の信頼性

Seki

Seki私の経歴と実績を簡単にご紹介します。

沖縄に移住して9年。

毎朝ビーチに行ってゴロゴロするのが日課です。

2018年から陸マイラーブログを開始し「累計で貯めたマイル数は2,000万マイル以上」になりました。

コスパの良い旅行を追求して、なるべくお金を使わないでリッチな体験をすることが趣味です。

【SNSアカウント】

Instagram:フォロワー約13,000人(@mile.mugen001)

X(Twitter):フォロワー約12,000人(@seki1410)

YouTube:マイルの錬金術師

セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの違いを比較一覧

はじめに、2つのカードの年会費や特典などの違いを一覧で紹介します。

年会費、ポイントの還元率をはじめ、付帯特典にどんな違いがあるのか把握しておきたいポイントになります。

それぞれの細かな内容については、次章以降で詳しく解説します。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 国際ブランド | アメリカンエキスプレス | |

| 個人/法人 | 個人カードのみ | 法人 / 個人(会社員可) |

| 年会費(税込) | 33,000円 | 33,000円 (初年度年会費無料) |

| 家族カード年会費(税込) | 3,300円 | |

| ETCカード | 無料 | |

| 年会費ポイント払い | 可能 6,000P=30,000円 | 可能 6,000P=30,000円 |

| ポイント | 永久不滅ポイント | |

| ポイント還元率(国内) | 0.75%(1,000円=1.5P) | 0.5%(1,000円=1P) |

| ポイント還元率(海外) | 1.0%(1,000円=2P) | |

| セゾンマイルクラブ | JALマイル最大1.125% | |

| プライオリティ・パス | $469無料(プレステージ会員) | |

| コンシェルジュ | あり | |

| 招待日和 | レストランコース料理1名無料 | レストランコース料理1名無料 |

| ホテルサービス優待 | Tablet Hotels(16,000円無料) entrée優待 プレミアムホテルプリビレッジ優待 一休.comダイヤモンド会員6ヶ月間体験 | |

| クラブコンシェルジュ | 275,000円無料優待 | |

| 国内空港ラウンジ | 国内32空港海外1空港 | |

| 国際線手荷物宅配 | 往復1個無料 | 往復1個無料 |

| 海外旅行保険 | 1億円 / 家族1,000万円 | 1億円 / 家族特約なし |

| 国内旅行保険 | 5,000万円 / 家族1,000万円 | 5,000万円 / 家族特約なし |

| 航空機遅延費用 | あり | |

| ショッピング保険 | 最高300万円 | |

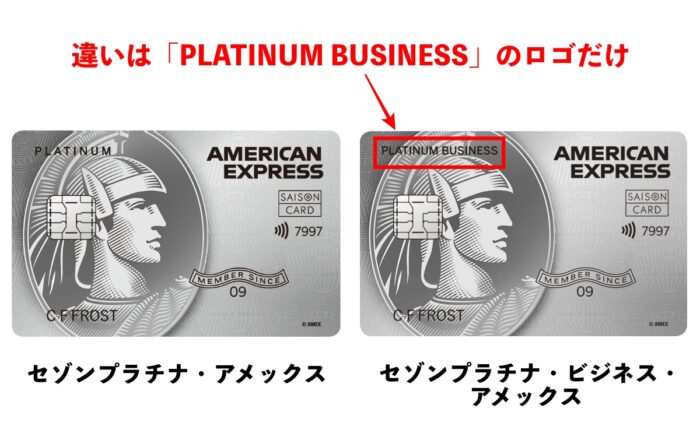

カードデザインの違いを比較

はじめに、カードのデザインの違いについて解説します。

カードのデザインについては一般カード、ビジネスカードともに大きな違いはありません。

ビジネスカードについては、カードの左上に「BUSINESS」とロゴが入っているだけです。

入会キャンペーンの違いを比較

次にカードへ新規入会をすると受け取ることのできる特典(キャンペーン)について解説します。

特典の詳細は以下のとおりです。

公式サイトの入会キャンペーン

↓スマホは横スクロールできます。

| キャンペーン内容 | セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス |

| 公式のキャンペーン | ①入会翌々月までに100,000円利用で7,000円相当のAmazonギフト券 ②入会翌々月までにキャッシングの利用で1,500円相当のAmazonギフト券 ③家族カードの発行で1,500円相当のAmazonギフト券 合計:10,000円相当 | ①初年度年会費無料 ※カード仕様 合計:33,000円相当 |

入会キャンペーンは、セゾンプラチナ・アメックスで10,000円相当のAmazonギフト券を獲得できるキャンペーンが開催されています。

セゾンプラチナ・ビジネス・アメックスは、初年度年会費無料があるのでとてもお得な内容になっています。

友達紹介の入会キャンペーン

セゾンは友達紹介からの入会キャンペーンも開催しています。

| キャンペーン内容 | セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス |

| 公式のキャンペーン | ①入会翌々月までに10万円利用で12,000円分のAmazonギフト券獲得 合計:12,000円相当 | ①初年度年会費無料 ※カード仕様 ②入会翌々月までに20万円利用で12,000円分のAmazonギフト券獲得 合計:34,000円相当 |

初年度無料もありますので、基本的にビジネスカードがお得です。

当記事で詳しく解説しますが、2種のカードの仕様には違いがほとんどない為、セゾンプラチナ・ビジネス・アメックスを作る方がお得になります。

※ビジネスカードは会社員でも入会可能

カードのご入会は下記のボタンよりお申し込みください。【PR】

年会費の違いを比較

次に、カードを保有する上で重要な年会費の違いについて解説します。

一般カードのセゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの基本的な年会費は33,000円と同額ですが、ビジネスカードは、初年度の年会費が無料になっています。

その他、家族カード(追加カード)、ETCカードについての条件はどちらのカードも同じです。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 年会費 | 33,000円(税込) | 初年度年会費無料 33,000円(税込) |

| 家族カード (追加カード) | 3,300円(税込) | 3,300円(税込) |

| ETCカード | 無料 | 無料 |

また、ポイントを年会費の支払いに充当することもできます。

ポイントに関しての詳しい内容は後述しますが、6,000ポイント(30,000円相当)を年会費に充てることができます。

ポイント還元率の違いを比較

次に、カードを保有するメリットの1つと言えるポイント還元率の違いについて解説します。

結論から申し上げると、還元率に関してはセゾンプラチナ・アメックスがお得です。

永久不滅ポイント還元率

セゾンカードで基本的に貯まるポイントは「永久不滅ポイント」になります。

名前の通り、ポイントに有効期限がないのが特徴になります。

ポイントの還元率については、国内利用の場合は2つのカードで違いがあります。

一般カードのセゾンプラチナ・アメックスが0.75%、 セゾンプラチナ・ビジネス・アメックスについては0.5%です。

海外での利用した時の還元率は両カードとも2倍に設定されています。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 国内利用 | 0.75% (1,000円=1.5ポイント) | 0.50% (1,000円=1ポイント) |

| 海外利用 | 1.0% (1,000円=2ポイント) | |

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

※「1P=最大5円相当 ※交換商品によっては、1Pの価値は5円未満になります。」

ポイントの交換先

日々の支払いで貯めた永久不滅ポイントの交換先も合わせて紹介します。

永久不滅ポイントは、Amazonギフト券やnanacoポイントなど日々の支払いで使用ができるポイント、JALやANAのマイルへと交換が可能です。

永久不滅ポイントから各種サービスへ変更する際の還元率は0.2%〜0.5%です。

還元率の良し悪しや生活スタイルに合わせて色々な選択肢から選ぶことがができるのは、セゾンカードのメリットの一つです。

| ポイント | 最低交換ポイント数 | 交換後ポイント数 | 還元率 |

| ポイントで支払い | 200 | 900 | 0.45% |

| Amazonギフト券 | 100 1,000 5,000 | 400 4,500 25,000 | 0.45% 〜 0.5% |

| dポイント | 100 | 450 | 0.45% |

| nanacoポイント | 200 | 920 | 0.46% |

| Pontaポイント | 100 | 450 | 0.45% |

| スターバックスカード | 200 | 900 | 0.45% |

| JALマイル | 200 | 500 | 0.2% |

| ANAマイル | 200 | 600 | 0.3% |

| すかいらーく優待券 | 200 | 1,000 | 0.5% |

| モスカード | 400 | 2,000 | 0.5% |

| ベルメゾン・ポイント | 200 | 1,000 | 0.5% |

| PARCOポイント | 100 | 500 | 0.5% |

| ANA SKYコイン | 200 | 900 | 0.4% |

| プリンスチケット | 200 | 1,000 | 0.5% |

| UCギフトカード | 500 | 2,000 | 0.4% |

| 星野リゾート宿泊代金 | 200 | 450 | 0.45% |

| 星野リゾート宿泊ギフト券 | 2,200 11,000 | 10,000 50,000 | 0.4% |

JALマイルの還元率(SAISON MILE CLUB加入)

セゾンカードではSAISON MILE CLUBへ入会をすると、JALのマイルを効率よくためることのできる制度を利用することができます。

SAISON MILE CLUBは年会費5,500円が必要です。

ただし、年間15万マイル(年1,500万円の利用)をためると次年度のSAISON MILE CLUBの年会費が無料です。

年会費考えると、カードの年会費が初年度無料のセゾンプラチナ・ビジネス・アメックスがお得ということがわかります。

JALマイルへの還元率はどちらのカードも同じです。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 年会費 | 5,500円(税込) ※年15万マイルためると無料 | 5,500円(税込) ※年15万マイルためると無料 |

| 還元率 | JALマイル=1%(1,000円=10マイル) 永久不滅ポイント=0.25%(2,000円=1ポイント) ※永久不滅ポイントからJALマイル=0.125%(200P→500マイル) JALマイル還元率=最大1.125% | |

ポイント交換20%レートアップキャンペーンの活用をすれば、1.15%のJALマイル還元にすることができます。

割と簡単で現実的にできる内容ですので、うまく活用したいところです。

マイル20%レートアップキャンペーンの詳しい内容はこちらの記事で解説してますので、合わせてご確認ください。

レストラン特典の違いを比較

次は、レストラン特典の違いついて解説します。

レストラン特典について簡単に説明をすると、国内・国外のレストランで所定のコースメニューを2名以上で予約すると、1名分のコース代金が無料になる特典です。

利用のできるレストランは北海道にある「てんぷら 膳」や愛知県にある「レストラン ロワール」など、地方都市の高級店にも対応しているので、関東や関西の方ばかりが使える特典という訳ではありません。

このレストラン特典は、どちらのカードにも付帯されています。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス / セゾンプラチナ・ビジネス・アメックス | |

| セゾンプレミアムレストラン by招待日和 | あり |

| 内容 | コース料理1名無料 |

※参考:「招待日和」とは?入会条件や会費、対象店舗、利用する際の流れをご紹介!【クレジットカードのことならCredictionary】

旅行保険の違いを比較

次に、旅行中の万が一の事故に備える「旅行保険」について解説します。

旅行保険については、国内旅行・海外旅行で補償の内容が異なるため違いをわかりやすく解説させていただきます。

国内旅行保険

まずは国内旅行保険について解説します。

国内旅行保険の保険適用範囲は、ビジネスカードについては本人のみです、一般カードのセゾンプラチナ・アメックスでは本人以外にも、家族まで補償範囲が拡大しています。

1枚のカードで家族分もカバーできるのは、ビジネスカードにはないメリットの一つです。

保険の利用条件に関しては「自動付帯」、つまりカードを持っているだけで万が一の事故の際に保険を利用することができます。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 保険適用範囲 | 本人/家族カード/家族特約 | 本人 |

| 保険の利用条件 | 自動付帯 | |

補償内容については、セゾンプラチナ・アメックス、セゾンプラチナ・ビジネス・アメックス共に共通で以下のとおりです。

| 保険の種類 | 補償金額(本人/家族カード/家族特約)※1 | |

|---|---|---|

| 死亡・後遺障害 | 最高5,000万円 | |

| 入院治療 | 1日あたり5,000円 | |

| 通院費用 | 1日あたり3,000円 | |

※1:セゾン・プラチナビジネスは、家族カード(追加カード)、家族特約は対象外

海外旅行保険

次に、海外旅行保険について解説します。

海外旅行保険に関しても、保険の適用範囲は国内旅行保険と同様で、セゾンプラチナ・ビジネス・アメックスについては本人のみが保険の対象です。

国内旅行と違う点は、保険の利用条件が自動付帯ではなく「利用付帯」となっている点です。

利用付帯は、航空券など特定の料金をカードで支払いを行った場合にのみ保険が適用される仕組みになっています。

保険利用の詳細なルールについては、下記公式サイトも合わせてご確認ください。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 保険適用範囲 | 本人/家族カード/家族特約 | 本人 |

| 保険の利用条件 | 利用付帯 | |

補償の金額は両カードとも同じです。

適用範囲は、ビジネスカードは本人のみとなっており、家族は社員が保険を活用することができなくなっています。

また、国内旅行保険に比べ、様々な補償が追加されていることがわかります。

一方で、傷害治療・疾病治療の補償限度額は渡航先によっては保険の金額で賄えない場合もあります。

特に北米やヨーロッパは医療が高額なため万が一の際には注意が必要です。

償限度額に不安を感じる方は、年会費のクレジットカードで保険が付帯されているカードを作るか、保険会社などから発売されている海外旅行保険への加入も合わせてご検討ください。

↓スマホは横スクロールできます。

| 保険の種類 | 補償限度額(本人/家族カード)※1 | 補償限度額(家族)※1 | |

|---|---|---|---|

| 死亡・後遺障害 | 1億円 | 1,000万円 | |

| 傷害治療 | 300万円 | 300万円 | |

| 疾病治療 | 300万円 | 300万円 | |

| 救援者費用 | 300万円 | 300万円 | |

| 賠償費用 | 5,000万円 | 5,000万円 | |

| 携行品損害 | 50万円(免責3,000円) | 50万円(免責3,000円) | |

| 航空機寄託手荷物遅延費用 | 10万円 | 10万円 | |

| 航空機遅延費用等 | 3万円 | 3万円 | |

※1:セゾンプラチナ・ビジネス・アメックスは、家族カード(追加カード)、家族特約は対象外

参考:海外・国内旅行傷害保険|セゾン・アメリカン・エキスプレス®・カード

手荷物宅配無料サービスの違いを比較

手荷物宅配無料サービスとは、海外旅行の際にスーツケースを自宅から空港、空港から自宅へ無料で配送をしてくれるサービスです。

重たい荷物を持って移動する必要がないため、旅行をする際には嬉しいサービスです。

こちらのサービスはどちらのカードにも付帯されており差はありません。

また、通常はスーツケース1つの運搬が無料ですが、有料で2つ以上の運搬を依頼することができます。

カード保有者は割引サービスを受けることもできます。

↓スマホは横スクロールできます。

| セゾンプラチナ・アメックス / セゾンプラチナ・ビジネス・アメックス | |

| 無料宅配の個数 | 往復のスーツケース1個ずつ |

| 利用条件 | 国際線利用時 |

| 対象空港 | 成田空港、羽田空港、中部国際空港、関西国際空港 |

参考:手荷物宅配|クレジットカードならセゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード

セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの共通サービス

ここからは、セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスのどちらのカードでも受けることのできる共通サービスを紹介します。

空港のラウンジサービスなど魅力的な特典が多数ありますので、一つずつご紹介していきます。

セゾンプレミアムコンシェルジュサービス

セゾンカードでは、セゾンプラチナ・アメックスカードとセゾンプラチナ・ビジネス・アメックスを保有しているユーザーに、会員専用のコールセンター(コンシェルジュ・サービス)を用意しています。

24時間365日利用が可能で、旅行の相談や航空券やホテルの手配、国内のレストラン予約やフラワーギフトの手配などユーザーの要望に専属のスタッフが回答します。

コンシェルジュサービスを担当しているのは、テン・グループ・ジャパン株式会社になります。

こちらのサービスを提供している会社は、143,000円の年会費がかかるダイナースプレミアムカードも利用をしている会社です。

スタッフの対応品質は素晴らしいと好評で、個人では予約が難しいレストランなども手配をすることが可能です。

接待や記念日など特別な日を演出したいと計画している方は、是非相談をしてみてください。

参考:コンシェルジュサービス|セゾン・アメリカン・エキスプレス®・カード

空港ラウンジサービスの特典

プラチナカードを保有していれば、国内や海外の空港で快適に滞在ができるラウンジサービスを無料で使うことができます。

空港内には2種類のラウンジがあるため、それぞれの違いを解説します。

国内空港ラウンジサービス

はじめに国内の空港にあるラウンジを紹介します。

ここで紹介するラウンジは各空港が運営し、無料のソフトドリンクやWifi、作業用のデスクなどが設置されています。

簡易的なラウンジではありますが、混雑を避けて飛行機の出発までの時間を快適に過ごすことが可能です。

また基本的には国内の空港が利用の対象ですが、アメリカ・ハワイにある「ダニエル・K・イノウエ国際空港」のISSA HAWAII LOUNGEも使用することが可能です。

↓スマホは横スクロールできます。

| 空港 | ラウンジ名 |

| 新千歳空港 | スーパーラウンジ |

| 函館空港 | ビジネスラウンジ A Spring. |

| 青森空港 | エアポートラウンジ |

| 秋田空港 | ラウンジロイヤルスカイ |

| 仙台空港 | ビジネスラウンジ EAST SIDE |

| 成田国際空港 第1ターミナル | IASS EXECUTIVE LOUNGE1 |

| 成田国際空港 第2ターミナル | IASS EXECUTIVE LOUNGE2 |

| 羽田空港 第1ターミナル | POWER LOUNGE CENTRAL POWER LOUNGE SOUTH POWER LOUNGE NORTH |

| 羽田空港 第2ターミナル | エアポートラウンジ(南) POWER LOUNGE CENTRAL POWER LOUNGE NORTH |

| 羽田空港 第3ターミナル | SKY LOUNGE |

| 中部国際空港 | プレミアムラウンジ セントレア |

| 新潟空港 | エアリウムラウンジ |

| 富山空港 | ラウンジ らいちょう |

| 小松空港 | スカイラウンジ白山 |

| 大阪国際空港(伊丹空港) | ラウンジオーサカ |

| 関西国際空港 | カードメンバーズラウンジ 「六甲」 「アネックス六甲」 「金剛」 |

| 神戸空港 | ラウンジ神戸 |

| 岡山空港 | ラウンジ マスカット |

| 広島空港 | ビジネスラウンジ もみじ |

| 米子鬼太郎空港 | ラウンジ DAISEN |

| 山口宇部空港 | ラウンジきらら |

| 高松空港 | ラウンジ讃岐 |

| 松山空港 | ビジネスラウンジ |

| 徳島空港 | エアポートラウンジ ヴォルティス |

| 福岡空港 | ラウンジTIME/ノース ラウンジTIME/サウス ラウンジTIMEインターナショナル |

| 北九州空港 | ラウンジひまわり |

| 長崎空港 | ビジネスラウンジ アザレア |

| 大分空港 | ラウンジ くにさき |

| 阿蘇くまもと空港 | ラウンジ ASO |

| 鹿児島空港 | スカイラウンジ菜の花 |

| 那覇空港 | ラウンジ華hana〜〜 |

| ダニエル・K・イノウエ国際空港(ハワイ) | ISSA HAWAII LOUNGE |

参考:セゾン国内空港ラウンジサービス | クレジットカードはセゾンカード

プライオリティ・パスの付帯

次はプライオリティ・パス特典について解説します。

プライオリティ・パスとは、空港内に設置された専用ラウンジに入ることのできるチケットです。国内・海外問わず145以上の国や地域、600以上の都市で1,500ヵ所以上のにラウンジが設置されています。

プライオリティ・パスで入ることのできるラウンジは、先ほど紹介したラウンジとは一味違います。

椅子やテーブルが用意されているのはもちろん、ブッフェ形式の食事やアルコール、シャワーといったビジネスクラスラウンジのような快適な設備を用意しています。

また、各空港で飲食店や併設施設での割引サービスが受けられるなど嬉しい特典も用意されています。

通常プライオリティ・パスは取得をする際に年会費99ドル〜469ドルの年会費が必要です。

ただし、セゾンプラチナ・アメックスカードかセゾンプラチナ・ビジネス・アメックスを保有していると、最上級ランクのプライオリティ・パス(469ドル相当=約70,000円)を無料で手に入れることができます。

プライオリティ・パスの利用だけでカードの年会費の元が取れる計算です。

ホテルサービスの特典

プラチナカードには、ホテルを利用する際に特典を受けることのできる様々なサービスが用意されています。

厳選されたハイクラスのホテルが予約できる「Tablet Hotels」では、通常16,000円が必要となる有料会員へ無料で登録をすることができます。

Tablet Hotelsの有料会員は、レイトチェックアウトや客室のアップグレードなどを受けることが可能です。

その他の特典は、下記をご確認ください。

ホテルサービスの優待特典(共通)

・Tablet Hotels(16,000円無料)

・entrée優待

・プレミアムホテルプリビレッジ優待

・一休.comダイヤモンド会員6ヶ月間体験

セゾンプレミアムセレクションbyクラブ・コンシェルジュ

セゾンプレミアムセレクションは「人生を愉しむための新たな体験」をコンセプトに掲げた、コンシェルジュサービスです。

対応できる内容は、

・一見さんお断りの老舗料亭の予約

・祇園でのお茶屋遊び

・美食家が足繫く通う名店からの料理人派遣

・お子様のスイス留学のサポート

など、個人ではどうしたら良いかわかならないといった困難な要望にも多種多様に対応が可能です。

通常利用の場合、入会金330,000円(税込)・年会費275,000円(税込)がかかりますが、プラチナカードの保有者は無料で利用可能です。

参考:セゾンプレミアムセレクション by クラブ・コンシェルジュ|セゾン・アメリカン・エキスプレス®・カード

ショッピング保険

セゾンプラチナカードでは、カードを利用して購入した商品が破損・盗難などの被害にあった場合、補償をしてくれる「ショッピング保険」が付帯されています。

プラチナカードは年間最高300万円(1事故上限額300万円)まで補償とセゾンカードの中で最も手厚い内容です。

1万円未満の損害額(修理の場合も含む)は対象外など、利用には一部規定があるので注意が必要です。

参考:ショッピング安心保険|セゾン・アメリカン・エキスプレス®・カード

その他の優待特典の違いを比較

最後に、その他の優待特典の違いについて説明します。

2つのカードで大きく異なる点はありませんが、ビジネスカードについては法人口座からの引き落としや、会計ソフトを優待価格で利用できるといった、法人向けの特典が充実しています。

細かい内容については、下記の表をご確認ください。

↓スマホは横スクロールできます。

| 優待特典 | セゾン プラチナ・アメックス | セゾンプラチナ・ビジネス・ アメックス |

| アメリカン・エキスプレス・コネクト | ○ | ○ |

| 海外旅行時の日本語サポート | ○ | ○ |

| 休暇村の優待 | ○ | – |

| ハーツレンタカー優待 | ○ | – |

| トヨタレンタカー優待 | ○ | – |

| 海外Wi-Fiレンタル優待 | ○ | ○ |

| 整体・リフレクソロジー「リフレーヌ」優待 | ○ | – |

| カレコ・カーシェアリングクラブ優待 | ○ | ○ |

| クラウド型会計ソフト「freee(フリー)」優待 | ○ | ○ |

| ワールドおみやげサービスの割引 | ○ | ○ |

| 宅配クリーニング Lenet | ○ | ○ |

| ロフト5%OFF | ○ | ○ |

| スタジオ・ヨギー優待 | ○ | ○ |

| エルセーヌ優待 | ○ | – |

| ノースポート・モール優待 | ○ | – |

| コナミスポーツクラブ優待 | ○ | ○ |

| ビジネス書要約サイト「flier(フライヤー)」の優待 | ○ | ○ |

| オンライン会員誌「GOETHE GLOBE」 | ○ | ○ |

| セゾン弁護士紹介サービス | ○ | ○ |

| パルコ5%OFF | ○ | – |

| ハイヤー送迎サービスご優待 | ○ | ○ |

| プレミアムゴルフサービス | ○ | ○ |

| 法人名義口座からの引き落とし | – | ○ |

| ビジネス・アドバンテージ | – | ○ |

| 法人向け顧問弁護士サービス「リーガルプロテクト」優待 | – | ○ |

| 2クラウド型経費精算サービス | – | ○ |

| クラウド型会計ソフト「freee(フリー)」優待 | – | ○ |

| 利用明細データダウンロード | ○ | ○ |

セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの良い点

特典の概要が理解できたところで、セゾンプラチナ・アメックスカードやセゾンプラチナ・ビジネス・アメックスを保有するメリットについて解説します。

これからどのクレジットカードを保有しようか検討されている人は、注目べきポイントです。

最大1.125%のJALマイル高還元(最大1.15%)

旅行の際にJALをよく使う人にメリットになるのが、JALマイルへの還元率の高さです。

SAISON MILE CLUBへ入会をすると、日々のカードの支払で最大1.125%の還元を受けることができます。

→永久不滅ポイントの20%レートアップキャンペーン活用で1.15%のマイル還元率にアップ

貯めたマイルは優待航空券やJALが提供する各種サービスへ交換ができるため、お得に旅行をすることが可能です。

(補足)海外旅行に爆安で行けるJALマイルの使い方

高還元で貯めたJALマイルの使い道ですが、JALのビジネスクラスやファーストクラスを楽しむのも良いです。

ですが、最近は燃油サーチャージもものすごく高いので、最強に航空券を安くする方法を見つけてしまいました。

それは「JALマイル×ZIPAIR」の組み合わせです。

下手したら飛行機代はほとんど無料にできます。

下記の記事をそれぞれご一読いただけると、現実的に海外旅行に行きやすくなるかと思いますので、ご参考いただけたら幸いです。

↓ハワイに安く行くパターンの検証

↓ZIPAIRがどれだけ安く海外旅行に行けるのか検証した結果

$469のプライオリティ・パスが無料

プラチナカードを保有すると、世界中の空港ランジを無料で利用することのできるプライオリティ・パスが無料で手に入れることができます。

セゾンのプラチナカードでは、最上位のプレステージのプライオリティ・パスが付帯されています。

プライオリティ・パスの取得には469ドル日本円換算で約70,000円が年会費として必要です。

プラチナカードの年会費33,000円のため、プライオリティ・パスを利用するだけでも簡単に元が取れてしまう計算です。

プライオリティ・パスが使える空港ラウンジでは、無料の食事が提供されているため飛行機出発前の食事代を浮かせることも可能です。

セゾンプレミアムレストランby招待日和

レストラン特典の招待日和も人気を集めている特典の一つです。

指定のレストランのコースが1名分無料で利用のできる特典です。

レストランは記念日や接待などで使える、ハイクラスの場所が多く登録されています。

ミシュランの星がついたレストランを選択することもでき、1回で無料になるコース料理の料金は2〜3万円くらいが平均になってますので、月に1回の利用をするだけでも年間20万円以上の得をすることができます。

どちらのカードにも付帯されているので使い勝手も◎です。

セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの良くない点

プラチナカードのメリットがわかったところで、反対にデメリットについても解説します。

デメリットについては、公式サイトなどでは謳われることが少ないです。カード保有後の後悔を防ぐためにも、事前にしっかりと確認をしておきましょう。

年会費がかかる

セゾンプラチナ・アメックスカードとセゾンプラチナ・ビジネス・アメックスを保有するには年会費がかかります。

充実した特典が魅力のプラチナカードですが、旅行に行かない、特典を利用しないといった人であれば、そのメリットを十分に活かすことができず年会費の無駄となります。

逆にJALマイルを貯めていたり、年に1回以上海外旅行をするなら、最強のコスパカードにも変わってしまいます。

年会費優遇に差がある

セゾンプラチナ・アメックスは、初年度から年会費がかかります。

しかし、セゾンプラチナ・ビジネス・アメックスは初年度の年会費が無料になっていますので、その分お得にカードを利用することができます。

1年お試しで持ってみて、継続を考えられる点はメリットと言えます。

ビジネスカードは家族の旅行保険が使えない

セゾンプラチナ・ビジネス・アメックスは、旅行保険で家族カード、家族特約どちらも適用外になっています。

旅行保険は、本会員のみとなっている点はデメリットになります。

ビジネスカードで家族旅行をされる場合は、個別に保険に加入するか、保険の手厚いクレジットカードを別に持つかの対応が必要になります。

セゾンプラチナ・アメックスなら、家族カード、家族特約ともにありますので、家族の保険も安心です。

セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの選び方

ここからは、「セゾンプラチナ・アメックス」と「セゾンプラチナ・ビジネス・アメックス」のどちらに申し込みをするか悩まれている方に向けて、選び方のポイントを解説します。

基本的なカードの仕様に関しては大きな差はありません。

その点を踏まえて注意するポイントを解説します。

年会費に差がある

セゾンプラチナ・アメックスは、初年度から年会費がかかり、さらにセゾンマイルクラブの年会費も必要になります。

なので、初年度から毎年27,500円の年会費になります。

セゾンプラチナ・ビジネス・アメックスは、初年度の年会費が無料になっています。

しかし、セゾンマイルクラブの年会費が5,500円かかりますので、JALマイルをためる場合は初年度の年会費は5,500円になります。

2年目以降は、年間の決済金額で変わります。

年1,500万円以上の利用があると、セゾンマイルクラブが無料になるので、2年目年会費は33,000円になります。

1,500万円以下の利用だど、セゾンマイルクラブと合わせて年会費38,500円になりますので注意が必要です。

わかりにくいと思いますので、下記の表にまとめてみましたので比較ください。

セゾンプラチナ・アメックスの年会費について

| 初年度〜 | |

| カード年会費 | 33,000円 |

| セゾンマイルクラブ 年会費 | 5,500円 |

| 合計 | 38,500円(税込) |

セゾンプラチナ・ビジネス・アメックスの年会費について

| 年間利用額 | 初年度 | 1,500万円以下 | 1,500万円以上 |

| カード年会費 | 無料 | 33,000円 | |

| セゾンマイルクラブ 年会費 | 5,500円 | 無料 | |

| 合計 | 5,500円 | 38,500円 | 33,000円 |

主な付帯特典に大きな差はない

付帯される特典については、両者のカードともに大きな違いはありません。

違いとしては、旅行保険を家族が使えるか使えないかの差になります。

| セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス | |

| 旅行保険 | 本人/家族カード/家族 | 本人のみ |

まとめ:セゾンプラチナ・アメックスとセゾンプラチナ・ビジネス・アメックスの違いを比較

「セゾンプラチナ・アメックス」と「セゾンプラチナ・ビジネス・アメックス」の違いについて、年会費や各種特典などを軸に比較をしながら解説をしました。

年会費の優遇に一部違いがあったものの、両者ともに様々な特典が用意され、特に旅行関連の特典については充実していることがご理解いただけたのではないかと思います。

ビジネスカードは、法人口座からの引き落としに対応している事業向けのカードですが、会社員の方でも発行して普段使いをすることができます。

総額105万円以上の特典

ここまで数々の特典を紹介してきましたが、特典の内容を金額に換算したのものが下記の一覧になります。

・初年度年会費無料:33,000円

・クラブ・コンシェルジュ:入会金330,000円、年会費275,000円

・セゾンプレミアムレストランby招待日和:33,000円無料

・プライオリティ・パス:469ドル無料(約70,000円)※1ドル=150円計算

・Tablet Hotels:16,000円無料

・一休.comダイヤモンド会員:300,000円相当

合計:1,057,000円相当

プライオリティ・パスや一休.comダイヤモンド会員などを合わせると、総額で105万円以上の特典であります。

カード年会費の33,000円でこれだけのサービスが利用できるのは、他のカードにはないコスパ感があって非常に魅力的ではないでしょうか。

入会キャンペーン

カードの発行に関しては、入会キャンペーンは以下の通りとなります。

公式サイトと比較して、友達紹介のキャンペーンの方がお得になります。

↓スマホは横スクロールできます。

| キャンペーン内容 | セゾンプラチナ・アメックス | セゾンプラチナ・ビジネス・アメックス |

| 公式のキャンペーン | ①入会翌々月までに10万円利用で12,000円分のAmazonギフト券獲得 合計:12,000円相当 | ①初年度年会費無料 ※カード仕様 ②入会翌々月までに20万円利用で12,000円分のAmazonギフト券獲得 合計:34,000円相当 |

セゾンプラチナ・ビジネス・アメックスは、初年度年会費無料もあるのでこちらの方がお得な内容になっています。

2種のカードの仕様には違いがほとんどない為、セゾンプラチナ・ビジネス・アメックスを作る方がお得になります。

※ビジネスカードは会社員でも入会可能

カードのご入会は下記のボタンよりお申し込みください。【PR】

以上、セゾンプラチナカードの違いになります。

お役に立てましたら幸いです。

最後まで閲覧いただきありがとうございました。

各カードの個別の情報は下記の記事をご参照ください。